耗资7亿裁员1万人,一周2名高管离职!未来ACCA持证人用FinTech手撕银行业?

摘要:汇丰银行最近很是动荡。 史上最年轻CEO范宁突然请辞,随后又被曝出要裁员约5000人,最后为了大幅度缩减成本,可能...

汇丰银行最近很是动荡。

史上最年轻CEO范宁突然请辞,随后又被曝出要裁员约5000人,最后为了大幅度缩减成本,可能会在今年年内裁员多达1万人。

要注意的是,此次裁员一万人计划,是在此前宣布的4700人的裁员基础上进行。也就是说要有将近一万五千人失业,主要集中在高薪职位!

汇丰并非唯一一家宣布要大举裁员的银行——由于全球银行业面临低利率甚至负利率,以及投行营收下滑的问题,今年以来全球的银行、投行们宣布的裁员人数已超6万人。

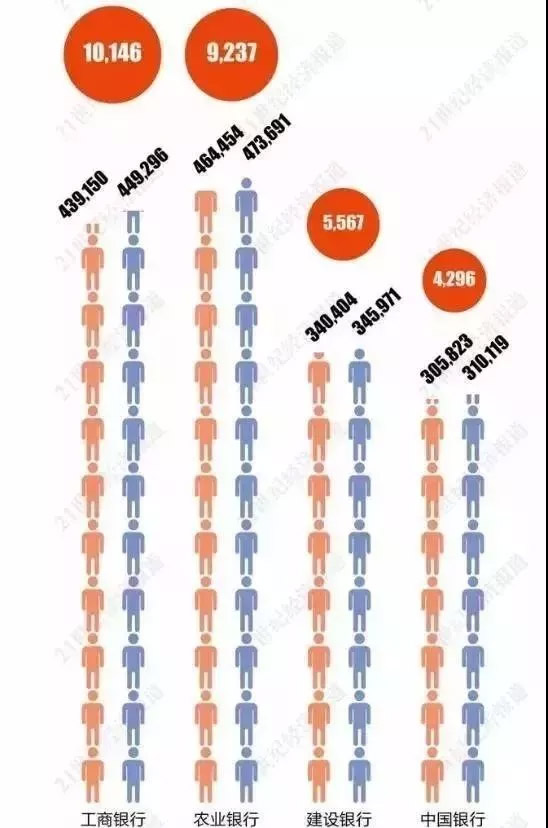

以中国为例,不久之前,上市银行完成中报披露,一项数据惊呆国人:六大国有银行半年裁员3万5千人!其中,工商银行最猛,裁员人数过万。

以中国为例,不久之前,上市银行完成中报披露,一项数据惊呆国人:六大国有银行半年裁员3万5千人!其中,工商银行最猛,裁员人数过万。

*图片来源于21世纪经济报道

虽然各家银行在大幅的减员,但是银行的薪资却是不降反增的,并且银行的利润是在不断增加的。

从人员结构上看,银行“减员”主要体现在三方面:

1、可替代性比较强的支持性岗位;

2、部分后台的管理岗位和运营人员;

3、低学历员工。

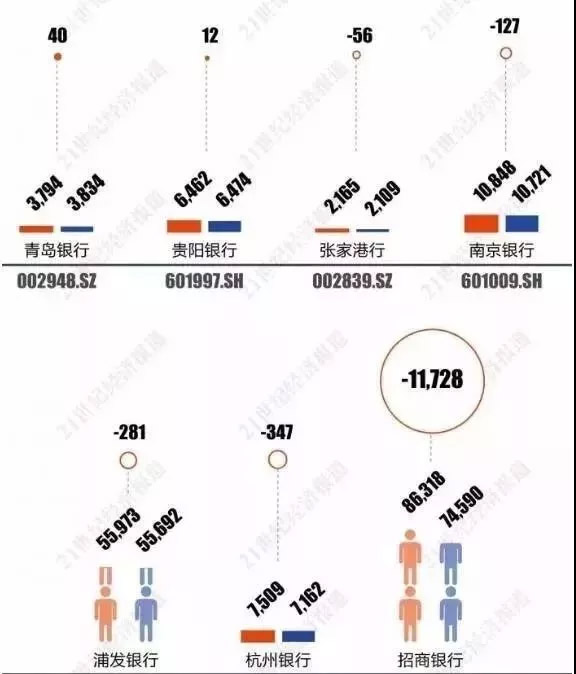

而积极增加员工的银行(比如招商银行),也更多集中在技术、研发类人才。以邮储银行为例,该行上半年零售和对公条线的员工合计增加2305人,风险合规人员也增加超过100人。

在《2018年中国金融科技就业报告》中,92%的受访金融科技企业发现中国目前正面临严重的金融科技专业人才短缺。85%的受访雇主表示他们遇到招聘困难,45%的受访雇主表示他们面临的最大招聘困难是难以找到符合特定职位需求的人才。

由此可见,银行的人员缩减并不是“干不下去了”,也不是“银行的经营出现了问题”。而是各大银行目前正在“转型”,他们需要的是专业性、复合型人才。

所以想去银行的小伙伴们,千万不要灰心,机会还是有的,就看你能不能抓住。

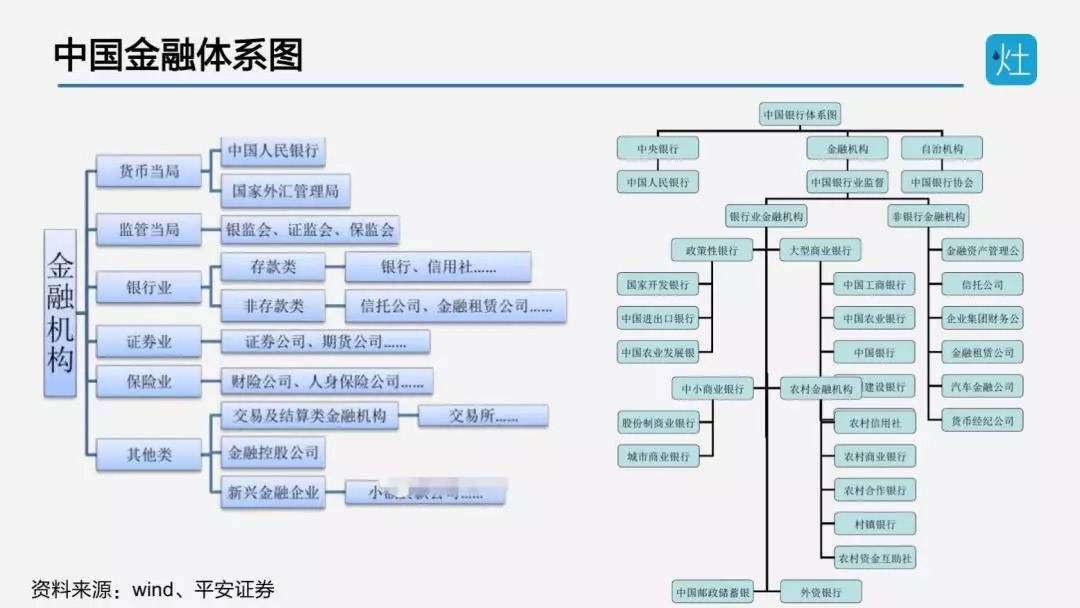

银行在金融体系中的角色

银行到底是做什么的?我们应不应该进入银行?它是否还和过去一样金光闪闪、耀眼夺目?要回答这些问题,首先通过下图来了解,银行在中国金融体系中处于哪块位置?扮演了怎样的角色?

很显然,中国的金融结构是由银行业、证券业、保险业以及一些监管当局构成。而银行业在证券业、保险业和整个金融机构当中都起到了非常重要的作用。

早在2016年,花旗银行就发布了一份耸人听闻的报告——“用FinTech是怎么把银行业逼向引爆点的”。

标题中那个bigger满满的FinTech,直译的话是“金融科技”。FinTech公司的使命是:用科技让金融运作更高效。自从有FinTech的存在,传统银行业似乎就过得越来越不好了,请看花旗详解:

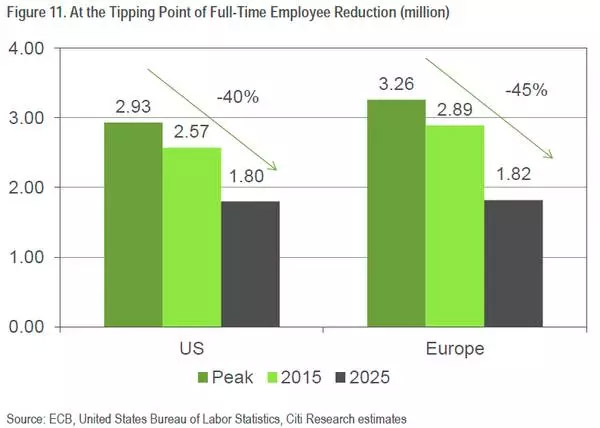

01未来五年,银行业将持续减员

花旗预计,2015--2025年间,银行雇员将减少30%,且下跌速度会由近些年的每年2%上升到3%。

花旗报告称,FinTech正在影响未来银行业的经营模式——未来银行机构可能会更多专注在咨询和顾问业务,而非交易业务。

这是因为银行实体网点的投资回报率在逐渐降低,银行分支及其人力成本占银行零售业务成本的65%,而这些成本中很大的是可以通过自动化省下来的。

02最会赚钱的业务,可能要提前退居二线

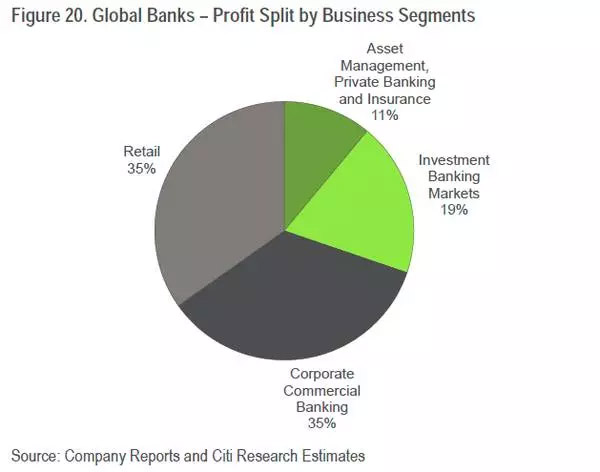

零售银行业务是目前银行最赚钱的业务之一。

花旗估计,全球范围内,零售银行业务利润占总利润的35%,而这个比例在美国、欧洲则还要高,占比达40%。但这一块目前最赚钱的业务,却在逐渐被这两年兴起的FinTech公司侵蚀。

03最受影响的业务有这几项

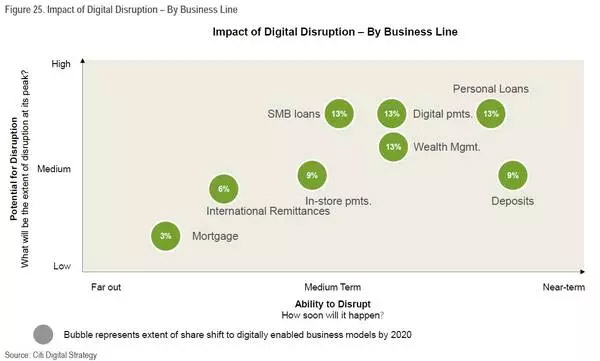

花旗将最容易受FinTech公司影响的业务做了一张矩阵表。越往上,表示这些业务越容易受到FinTech威胁;越往右,则表示这些威胁越逼近。

从图中看,又容易受威胁且威胁又灰常紧迫的银行业务有:个人贷款(Personal Loans),中小企业贷款(SMB loans),移动支付(Digital pmts.)和财富管理(Wealth Mgmt.)。

04支付宝蚕食中国传统银行信用卡交易

对于这些变化感受最深的,莫过于我们身边那些受到支付宝等第三方支付业务侵蚀的银行业务了。

花旗报告称,中国的第三方支付就像是另一个银行系统一样。第三方支付相比银行有胜之而无不及之处是:第三方支付公司将支付当做是接触用户的一个入口,这有助于它们日后向其提供更多金融服务,比如“存款”和财富管理服务(余额宝),借贷服务(蚂蚁小额贷款)以及网络银行服务(网商银行)。单单支付这一活动就能积累大量有价值的用户交易数据。

因为支付宝等第三方支付工具的强势出境,银行交易费收入大大减少,不过,对消费者有利之处在于,低价便捷的第三方支付会倒逼银行,使后者取消交易费。

所以,就有了“2016年2月,工商银行等5加银行宣布取消转账手续费”的新闻。

05借贷市场也已经快保不住

银行另一块被抢夺的业务,可能是借贷市场。

2015年,FinTech领域的投资已增长到190亿美元,相较2014年的120亿增长了近六成。

这些钱都投去哪儿了?花旗数据显示,近一半的投资资金都选择了借贷市场,是FinTech排名第一的吸金王。

近几年,P2P借贷平台蓬勃发展。2014年12月,美国最大的P2P公司Lending Club在纽交所高调上市,而借着上市大捞一笔的,还是那些在各个阶段进入的风投们。

很显然,未来终将是数字化的世界,如果不能迎接好变革,必将进入长期的挣扎中。FinTech正在和传统金融机构一起重新定义现代金融,设计新的商业模式。

这给从业人员带来很大挑战,当然也是机遇。

从在职人员及求职大军的角度来看,如果是商管或文科背景出身,渐渐将面临职务转型,重新学习科技专业。而银行在招聘新人时,也会特别着重具备科技背景的人才。

不仅银行业如此,就连国际事务所之一的Deloitte也表示:在聘用大学毕业生时,已不仅追求财务、会计学系毕业生,更渴望聘请科技专才。

在风口浪尖的时代,你我都不能坐以待毙。如何抓住机遇,是我们每个人都需要思考的课题。虽然银行一直被吐槽,但是其中也隐藏了很多机会,就看你能不能好好把握。当确定好自己的方向之后,那就朝着目的地狂奔吧。

ACCA与时俱进的专业认证体系,从财会专业,战略商业管理,到前瞻的数据分析,Fintech,为大家提供最好的前沿知识,欢迎大家成为ACCAer的一员。